積立NISAはやっと一般人にも浸透しており、少額から20年の非課税枠が受けられるということもあり

投資初心者の方を中心に人気を博しています。

でも、一歩立ち止まって考えてみてください。

こんなに景気が悪くて、実質賃金は右肩下がりの国で、消費上税を強行した国ですよ?

国民が血まみれになっても血税を無慈悲に搾り取る。わが国、日本で政府が税収が減るようなことをすると思いますか?

そんなわけないんですよ。

今日はNISAの注意点をいくつか紹介したいと思います。

年間の非課税枠の40万円を超える金額の設定ができない

年間40万ではまず老後資金として不十分なため、つみたてNISAさえやっておけばOKという考えの方は要注意です。

金融庁のHPで積立のシミュレーションができます。

年間40万円(3.3万円/月)を年率5%で20年積立てたとしても、1300万円くらいにしかならず、老後資金としては不十分です。

直接的なデメリットではないのですが、つみたてNISAさえやっていればOKということを言う方も中に入るので、自分のライフプランを立てずに鵜吞みにしないよう注意が必要です。

一般NISAが併用できず、スポット買いができない

こちらの記事で書きましたが、株式には買ってはいけない時期があります。

下がることがわかっていて、高値で買い増していくのは

大切なお金を犬死させるのと同じです。

逆に、コロナショックやリーマンショックなどの際にはスポット買いの必要があります。

そのような暴落相場においては、2~3倍の利益が見込めます。

ここで非課税枠が利用できないのは投資初心者の方としては大きな痛手です。

せっかく100万が300万になっても、200万の利益に対して20.315%の税金がかかるため

40万程度の納税が必要になってしまいます。

また、株式には季節性があり、「夏枯れ」のように夏に株が下がりやすいという傾向もあります。

そのような下がることがわかっている状況で、大切なお金を犬死さえるのは得策とは思えません。

相場観が養われない

また別記事で書く予定ですが、株は非常に変動の大きい投資になります。

リーマンショックでは、短期間で株価は1/3も暴落してしまいました。

何が起こるかわからない株式相場ですが、継続的に相場と対峙する経験や知識で暴落を回避することは可能です。

また、暴落を逆手にとって大きな利益を出すことだってできます。

それが株式市場なのにもかかわらず、つみたえNISAでETFに突っ込んで定額を購入するだけでは上記のような相場観を身に着けることは不可能です。

そのような状態で20年後、40年後に相場観のない人が1000万~2000万の大金を株式市場に入れている状態は非常に危険です。

個別株などでしっかり勉強していけば、「バフェット指数や機械受注が下落のサインを出しているし、

逆イールドも発生した。だからプットオプションでヘッジしながら慎重に積立しよう・・」みたいな

相場観と地に足の着いた戦略が身についていくわけです。

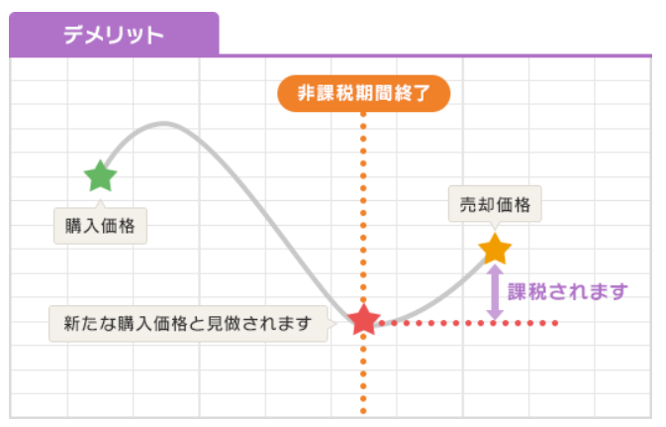

結局課税される

非課税枠が終わった後は特定口座に移されるわけですから、

21年目からは課税されてしまいます。

額が大きくなった以降のキャピタルゲイン(売却益)&配当に課税されてしまうわけですから

1000万の5%で50万の利益に対して、20.315%の税金がかかり、10万円の納税が毎年必要になってくるわけです。

キャピタルゲインへの課税を図に表すと下記のようになります。

非課税枠が終了したタイミングの時価評価額からの上昇分は課税対象になります。

出典:セゾン投信

最後に

つみたてNISAがダメな投資ということが言いたかったわけではないですが、

しっかりとご自身のライフプランに照らし合わせて、老後資金なのか、子育て資金なのか

何のためにつみたてNISAを始めるのかを明確にして、

メリデメを検討してから始めるようにしてください。

ご自身のライフプラン次第では素晴らしい投資になりえます。

「○○さえやっておけばいい」という安易な言葉に踊らされないようにしましょう。

つみたてNISAだって株式での運用なのですからリスクの高い資産だということを肝に銘じて投資を行ってくださいね。

コメント